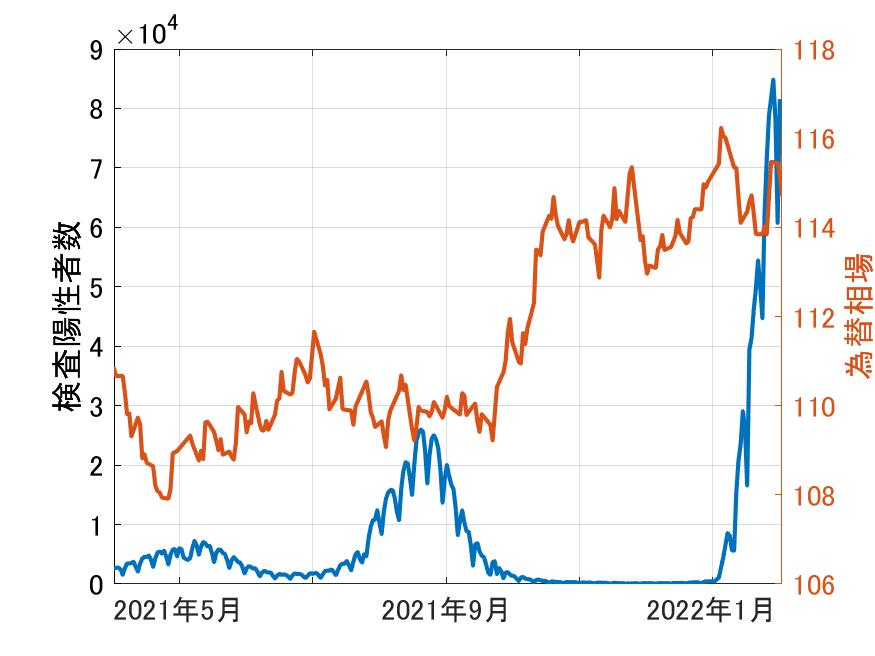

先月末、日経平均株価がスパイク的に下落しました。オミクロン起因もあると思いますが、実質的には、アメリカの利上げ観測に基づく余波であったのだと思います。コロナ禍のインフレ圧力に悩まされている米国経済では、金融引き締めの論調が多く、オミクロンの急拡大で一瞬下火にはなったものの、基本的にはインフレ圧力との闘いモードに入っていて、まさに株価下落した先日の27日は、FRBパウエル議長が3月のFRB会合で利上げを決める見通しを明らかにしたタイミングでした。これまでも、今年度中に少なくとも3~4回の利上げやバランスシート縮小を行う可能性を示唆していました。

実はヨーロッパでも過熱感から利上げ方向に向かっているようです。一方で日本最大の貿易相手国(約2割強)となった中国では、コロナ禍でも金融緩和を実施してきませんでしたが、昨年の不動産市場の規制強化とリスク管理政策によって景気が急減速、それを受けて利下げを断行しています。では日本はというと、欧米の状況をうけて長期金利はじわじわと上がっているとは言え、ご存じの通り利上げを行う状況には全くありません。もちろん、うまい棒の値上げショックなど、物価上昇は観測されていますが、食品やエネルギー関係以外のトータルの物価は比較的安定しており、過熱感はありません。

すなわち、金利水準は中国>アメリカ>日本の順ですが、米中間の金利差が縮小し、日米間の金利差が拡大していることを意味します。必然的に、今後日本はしばらくは為替下落の圧力を受けることになります。実はコロナが蔓延し始めて以降、主要国の中で日本は最大の為替下落を経験しています。中国は大幅プラス、米英もプラス。マイナスなのはユーロや韓国もそうですが、突出して下落したのが日本でした。この最大の理由は、金融緩和というのもあるでしょうが、国力というファンダメンタルズが低下したためではないのか。そこで思い出すのが、悪い円安論です。

昨年あたりから、悪い円安論というのが跋扈しました。これまで為替について経済への影響として語るときは、好悪つけ難い、とするのがスマートなやりかたでした。それは、例えば円安だと輸出産業は好調になるけど輸入物価上昇を通じた負の影響があるという意味です。ただ、実際にそうなのかというと、産業構造を考えれば当然なのですが、生産拠点を既に海外に移している企業が多く、売るものが少なくなっているのが現状です。そうなると、円安は、高い原材料を買ってきて、安い製品を少量だけ売る、ということでしかない。

では財でなくサービスはどうかというと、10年以上前の観光収支は赤字で私もこれを何とか黒字にできれば日本の豊かさにプラスだ、などと考えていましたが、何のことはない、10年たった現在、コロナがなければ恐らく過去最高の黒字をたたき出していたのだと思います。ビザ要件緩和が最大の要因ですが、円安も大きな要因です。問題は、この観光収支黒字と円安が日本人の名目の豊かさに繋がっているのかということです。特に直近を考えれば、円安で最大のメリットを享受するはずの観光資源がコロナで痛んでいるのであれば円安のメリットは皆無に近く、輸入物価の上昇で企業の収益が分配に回らず、賃金を押し下げているのであれば、デメリットでしかない。

アベノミクスは間違いなく日本の復活路線に導いた政策であったと断言できますが、アベノミクスが実行された当初、2%の物価上昇が目標とされましたが殆ど変わらず、変わらないので海外との物価差は広がり、普通であれば物価差を為替が円高に振れることで吸収するはずが更に円が下落するという現象が現れています。コロナの影響で評価は困難ですが、つまるところ海外から見た日本の相対的価値は下がっているのではないかということになります。また金融緩和の断行でキャピタルフライトが懸念されていましたが、実際には観測されませんでした。しかし、日本企業が得た海外収益は海外子会社で内部留保として積まれており、日本に還流されていません。

今後も海外から見れば、安い日本が旅行先としては魅力的であり続けるかもしれませんが、ビジネスとして魅力的であり続ける条件とはなりません。緩和策を続けている結果として円安になっているというよりは国力が低下しているシグナルとして円安になっているのであれば、本質的に国力を向上させなければ為替論は意味がありません。昨年当初に議論した創薬力強化のプロジェクトチームでも、製薬メーカにとっての日本市場は、様々な理由はあるにせよ、魅力的ではなくなっているとの証言が多数寄せられました。結果的に投資を呼び込むことができず、これが更に円安を助長するのだとすれば、悪循環になります。

以上は中長期懸念ですが、直近の懸念もありあす。為替下落を通じた輸入物価の高騰とそれに伴うインフレ懸念というものも絶対にないとは言えない。日本はご存じの通り累積債務残高が極端に高く、これまでは低位安定していた金利と総合国力(例えば国民金融資産)で経済が不安定化することもありませんでしたが、為替の国際バランス変化によって、米国のように日本も急激にインフレ懸念が現実的になったとしたら、金利を上げるという選択肢を検討しなければならなくなります。累積債務を考えれば、金利政策の有効幅はそれほど大きくないわけで、基軸通貨国アメリカと比べればインフレ耐性は低いはずです。

為替。されど為替。政策論としての為替の議論に終始しては本質を見誤るような気がします。あくまで本質論は成長力やイノベーション力です。しかし為替というバロメータを通じて日本の抱える課題を見つめなおすべきなのだと思います。